Op de valutamarkt hebben we een drukke week in het vooruitzicht, met meer koersbewegingen dan gemiddeld. De Federal reserve (Fed), ECB en Bank of England nemen laatste rentebesluit van het jaar. De recessie wordt mogelijk de voornaamste dollar-drijver in 2023

De valutamarkt sluit het jaar af met een knaller. De centrale banken in de Verenigde Staten, Europa, en het Verenigd Koninkrijk komen een laatste keer samen om het rentepeil vast te leggen, wat voor heel wat koersvolatiliteit kan zorgen. Bovendien wordt er net voor de bankiers samenzitten belangrijke inflatie data vrijgegeven, wat de onzekerheid rond hun beslissing enkel doet toenemen. Het huidige thema is dat de rente nu iets minder agressief wordt verhoogd, maar dat door de aanhoudende prijsdruk nog niet wordt gepauzeerd.

Onderstaande kalender is handig om alles even op een rijtje te zetten:

| Dag en tijdstip | Event | Verwachting |

| Dinsdag om 08:00 uur | Duitse inflatiecijfers (HICP) | 11,30% |

| Dinsdag om 14:30 uur | Amerikaanse inflatiecijfers (CPI) | 6,40% |

| Woensdag om 08:00 uur | Britse inflatiecijfers | 11,50% |

| Woensdag om 20:00 uur | Fed rentebesluit | 0,50% |

| Donderdag om 13:00 uur | Bank of England rentebesluit | 0,50% |

| Donderdag om 14:15 uur | ECB rentebesluit | 0,50% |

Hoewel de markt dus aanpassingen verwacht van 0,5% voor alle banken, verschilt het economische klimaat tussen de regio's sterk. Economen verwachten dat de ECB de rente verhoogt met 0,5%. Ze zien een soortgelijke verhoging in februari, waarbij de rente een niveau bereikt van 2,5%. Zelfs de leden die traditioneel gezien vaker kiezen voor sterke verhogingen, hebben aangegeven dat een half procentpunt de juiste keuze is.

De centrale bank staat ook paraat om te beginnen met de verkoop van hun staatsobligaties. Deze werden massaal aangekocht als onderdeel van het 'quantatitive easing' programma, wat de financiën van de eurolanden jarenlang heeft ondersteunt. Dit kan de financieringskosten van landen zoals Italië (met een hoogoplopende staatsschuld) duurder maken, wat dan weer kan zorgen voor onenigheid binnen het ECB-kamp. Het kan lang duren alvorens inflatie weer daalt naar een 'acceptabel' peil. De analisten binnen de ECB zien dit niet gebeuren tot 2024, en mogelijk zelfs 2025.

Harmonie in het VK ver te zoeken

In het Verenigd Koninkrijk staan Andrew Bailey en Co. paraat om de rente vast te zetten op 3,5%, het hoogste peil in 14 jaar tijd. Inflatiecijfers voor de maand november (die woensdag worden vrijgegeven) tonen mogelijk dat de piek nu voorbij is (net als in Europa en de VS). De harmonie binnen het MPC (Monetary Policy Committee) staat echter op een laag pitje. Zorgen over een diepe, lange recessie hebben het debat over hoe inflatie moet worden aangepakt aangewakkerd en de meningen zijn sterk verdeeld. Dit is van belang, omdat de verdeling van wie voor wat heeft gestemd binnen het MPC onmiddellijk wordt gepubliceerd. Als het maar nipt 0,5% wordt, en een aantal leden dus liever hadden verhoogd met 0,75%, kan het pond mogelijk sterker worden ten opzichte van de euro (euro-pond negatief).

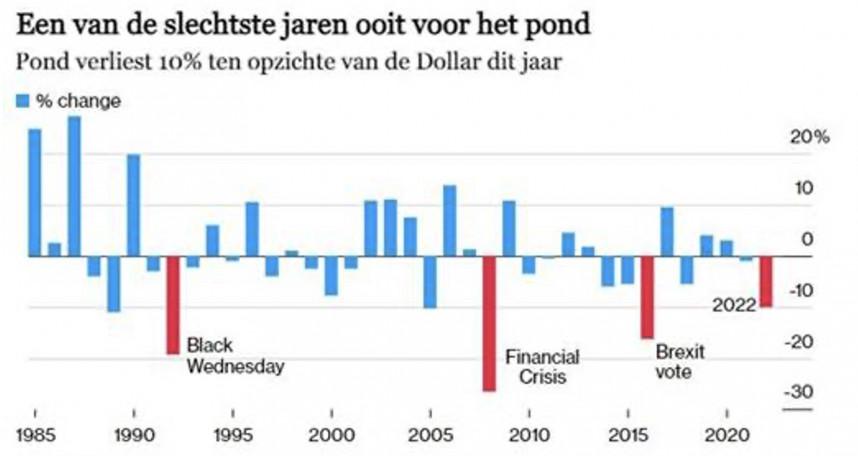

Het BBP in het Verenigd Koninkrijk steeg in oktober met 0,5% vergeleken met de maand voordien, maar daalde met 0,3% op kwartaalbasis. Van alle G7 landen is de economie van het VK de enige die kleiner is dan bij het begin van de coronapandemie. Het pond heeft een moeilijk jaar achter de rug en werd geplaagd door politieke chaos gedurende het jaar. Dit bereikte zijn hoogtepunt in september, toen de Truss-regering het minibudget aankondigde. De beloofde belastingverlagingen werden afgekeurd door de markt, wat leidde tot drastische ingrepen van de Bank of England. Het pond is sterk gecorreleerd aan economische groei, dus het kan jaren duren voor het herstelt.

Markten in VS te optimistisch

Ook in de Verenigde Staten staat een verhoging van 0,5% op het programma. Dit zet de rente vast op 4,5%, het hoogste niveau sinds 2007. Mogelijk wordt er ook gesproken over een laatste verhoging van 0,5% in 2023, waarna ze worden aangehouden gedurende het jaar. Het risico bestaat dat de markten te optimistisch zijn wanneer het aankomt op de timing van renteverlagingen. Deze periode wordt dit ingeprijsd voor het einde van 2023, maar dit is mogelijk te vroeg. De kans is immers klein dat inflatie zo snel het het doelniveau van 2% bereikt. Dit verhoogt de onzekerheid van toekomstige Fed-meetings, en dus ook de mogelijke volatiliteit.

De economie staat relatief sterk, wat inflatie ondersteunt. Werkloosheid staat op een laag pitje en er worden nog steeds meer banen gecreëerd dan verwacht. Sommige analisten verwachten dat de Fed pas begint te denken aan renteverlagingen als de werkloosheidsgraad een niveau van 5% bereikt, of inflatie onder 3% duikt. Moest blijken dat de markt het fout heeft, kan dit een verzwakkend effect hebben op de dollar (euro-dollar positief) in 2023.

© DCA Market Intelligence. Op deze marktinformatie berust auteursrecht. Het is niet toegestaan de inhoud te vermenigvuldigen, distribueren, verspreiden of tegen vergoeding beschikbaar te stellen aan derden, in welke vorm dan ook, zonder de uitdrukkelijke, schriftelijke, toestemming van DCA Market Intelligence.