Shutterstock

Opinie Han de Jong

Hogere inflatie en lagere economische groei

22 Oktober 2021 - Han de Jong

De Chinese economie groeit nauwelijks en de Amerikaanse economie is nadrukkelijk vertraagd in het derde kwartaal. Het ondernemersvertrouwen in de eurozone verzwakt verder in oktober. De stijging van de Duitse producentenprijzen is de hoogste sinds 1974, terwijl de Nederlandse consument minder optimistisch is. Maar de aandelenbeurzen vinden het allemaal wel goed zo.

Het wordt een eentonig verhaal. Misschien is het tijdelijk, zoals veelal wordt beweerd. Maar hoe lang tijdelijk is, is volstrekt onduidelijk. De economische groei loopt terug. Dat zat er natuurlijk in na een periode van onstuimig herstel, die werd gedreven door het heropenen van de economie en de inhaalvraag die zich toen manifesteerde. In de VS profiteerden ze daarbij ook nog van ondersteuning door een genereuze overheid. Inmiddels is het effect van die stimulering uitgewerkt en wordt de industrie getroffen door logistieke verstoringen. Tegelijkertijd is de inflatie opgelopen. Ook dat is grotendeels te wijten aan die vermaledijde verstoringen van supply chains.

Aandelenbeurzen trekken zich er niets van aan. Af en toe is er een kleine terugslag, maar het pad blijft omhooggaan. De beurzen worden geholpen door goede bedrijfsresultaten die over het derde kwartaal worden gerapporteerd. Toch bekruipt mij het gevoel dat something will have to give. Als de groeivertraging en de inflatie spoedig inderdaad tijdelijk blijken te zijn geweest, is er wellicht geen vuiltje aan de lucht voor de aandelenmarkten. Maar als dat niet het geval is, kan ik me nauwelijks voorstellen dat beurskoersen alleen maar kunnen stijgen.

Bedenk daarbij dat we unieke economische omstandigheden beleven en dat het voor economen niet meer en niet minder dan een educated guess is, wanneer ze zich uitspreken over wat de naaste toekomst gaat brengen. De nadruk ligt daarbij vooral op guess en minder op educated. Mij valt vooral ook op dat veel economen verwachten dat de problemen over twee kwartalen verminderen. Als je dat leest, moet je wantrouwend zijn. Feitelijk zeggen ze dat ze geen idee hebben. Maar ze willen vasthouden aan het verhaal van tijdelijkheid, terwijl voorspellen dat het al heel spoedig beter wordt veel te riskant is. Dus twee kwartalen in de toekomst voelt voor de econoom als een veilige voorspelling. En je kunt hem altijd verder naar de toekomst doorschuiven…

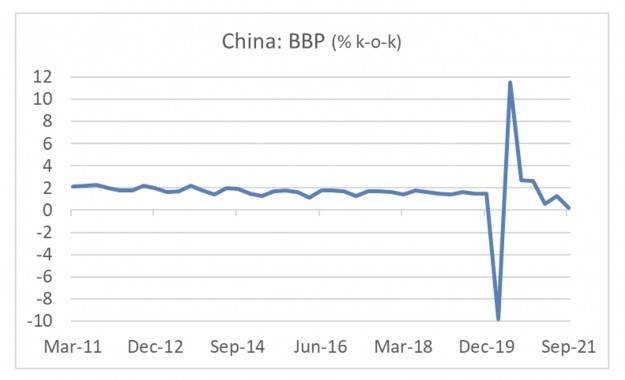

China: de groeimotor van de laatste decennia sputtert

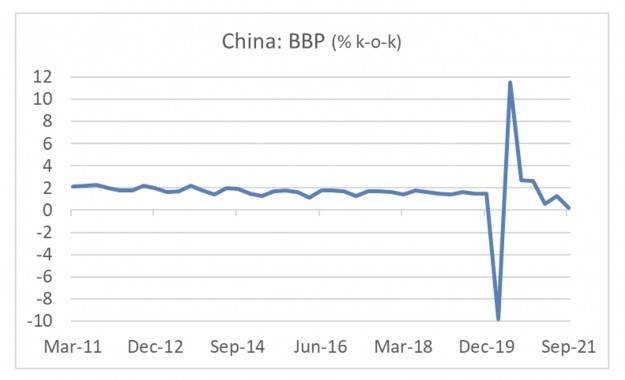

De Chinese economie, de laatste jaren de belangrijkste groeimotor van de mondiale economie, is in het derde kwartaal met 4,9% gegroeid ten opzichte van hetzelfde kwartaal in 2020. Dat klinkt natuurlijk alleszins redelijk. Maar het is wel een stuk lager dan we voor de pandemie gewend waren. Het eerste plaatje hieronder laat de Chinese groei van kwartaal op kwartaal zien. In het derde kwartaal was de groei 0,2%. Voor de pandemie bedroeg de kwartaalgroei steevast rond 1,5%. Dat scheelt een slok op een borrel.

Bron: Refinitiv Datastream

Bron: Refinitiv Datastream

Nu speelden coronaproblemen de Chinese economie parten in het derde kwartaal, doordat op diverse plaatsen lockdowns werden ingesteld. Maar tegelijkertijd zijn er energietekorten, waardoor de productie soms noodgedwongen moet worden stilgelegd en zijn er leveringsproblemen van grond- en hulpstoffen en van halffabricaten. Daar bovenop komen de problemen in de vastgoedsector. De bouw is al jaren een belangrijke groeimotor in China en maakt een relatief groot deel van de economie uit, wel zo'n 20%. Terwijl de beleidsmakers de economie in het verleden vaak een 'kontje gaven' door bouwprojecten op te schalen en te versnellen, zit dat er nu helemaal niet in.

Wat betreft de economische groei schakelt China gewoon terug naar een lagere versnelling. De groei van de industriële productie viel in september terug naar 3,1% jaar-op-jaar, van 5,3% in augustus. In de laatste jaren voor de pandemie groeide de productie in de industrie in een tempo van zo'n 6%, in lijn met het BBP. Nu is het groeitempo dus lager en ook lager dan de BBP-groei. We zullen zien of het einde van de lockdownmaatregelen snel veel gaat helpen.

Op de wat langere termijn komt er een nieuwe onzekerheid bij. President Xi Jinping heeft een belangrijke nieuwe economische strategie aangekondigd: Common Prosperity for All. Het kan niet anders of dit gaat leiden tot een spectaculaire verandering van het economische beleid. Daarover komen we de komende tijd veel meer te weten. Afwachten is ons lot.

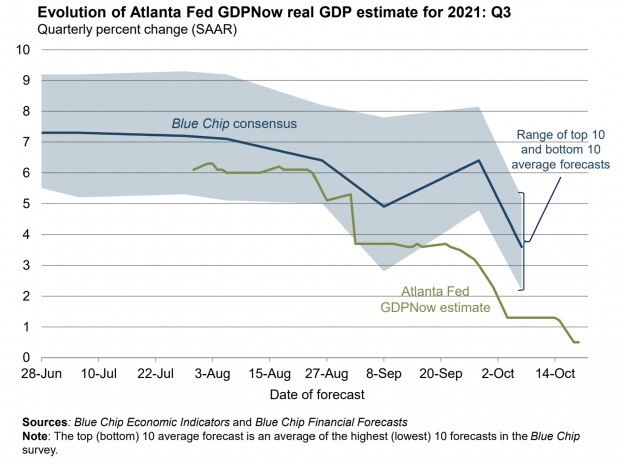

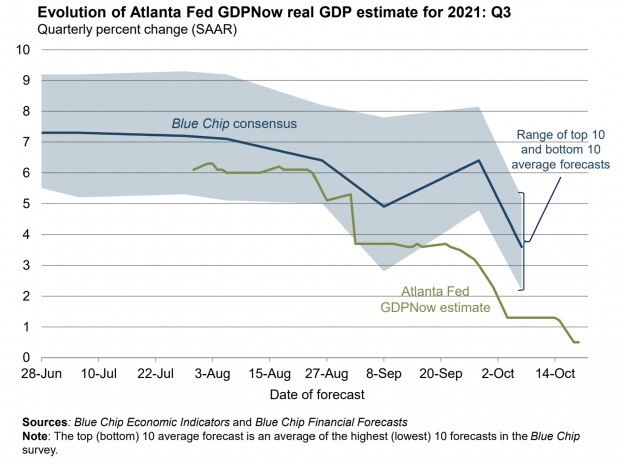

GDPNow dondert in elkaar in de VS

Ook de Amerikaanse economie vertraagt zienderogen. Ik heb een paar weken geleden al eens gewezen op de zogeheten GDPNow-reeks van de Atlanta Fed. Dat is een soort optelsom van in de loop van de tijd gepubliceerde economische cijfers. Feitelijk is het een soort real-time indicator van de stand van de conjunctuur op dat moment.

In augustus schatte deze indicator de economische groei in het derde kwartaal op iets meer dan 6%. (Dat is dan wel een geannualiseerd cijfer, dus op de voor ons meer gebruikelijke manier van rekenen kwam dat neer op zo'n 1,5% kwartaal-op-kwartaal.) In september zakte de schatting voor de groei in het derde kwartaal tot onder 4% en in de laatste waarneming, die op 19 oktober werd gepubliceerd, is daar nog maar 0,5% van over.

Op onze manier uitgedrukt is dat een groei van zo'n 0,1%. Da's nie veul. Ook economen die bijdragen aan de Blue Chip consensus hebben hun groeiraming neerwaarts aangepast, maar blijven nog ruim boven de GDPNow.

Bron: Federal Reserve of Atlanta

Bron: Federal Reserve of Atlanta

De reden voor de laatste verlaging van de schatting van de GDPNow is de ontwikkeling van de industriële productie. In september is die opnieuw gedaald, en wel met 1,3% maand-op-maand. Het cijfer van augustus werd bovendien verlaagd van een eerder gepubliceerde stijging van 0,4% naar een daling van 0,1%. Als alleen wordt gekeken naar de verwerkende industrie (dat is de totale productie, maar uitgezonderd delfstofwinning en de productie van nutsbedrijven) dan daalde de productie met 0,7% in september, na een daling met 0,4% in augustus.

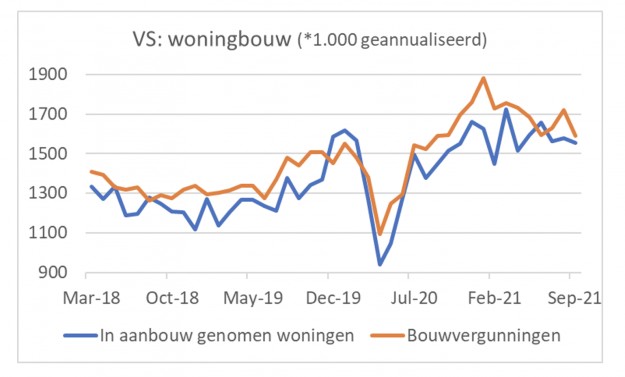

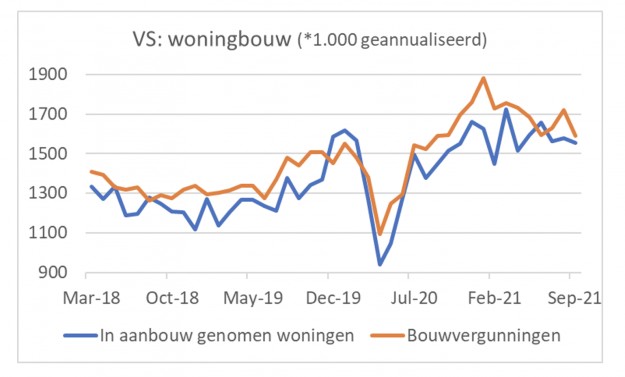

Ook in de VS draagt de bouw geleidelijk minder bij aan de economische groei. Het volgende plaatje toont het aantal in aanbouw genomen woningen en de afgegeven bouwvergunningen. Die aantallen schommelen behoorlijk van maand tot maand, maar de beweging is al maanden niet meer omhoog.

Bron: Refinitiv Datastream

Bron: Refinitiv Datastream

Het beeld is overigens zelden eenduidig. Als het allemaal wat somberder wordt, zijn er ook altijd wel meevallers. Het aantal nieuwe aanvragen voor nieuw werkloosheidsuitkeringen in de VS is in de week van 6 oktober voor de tweede achtereenvolgende week onder 300.000 uitgekomen.

Volgens de zogeheten Philly Fed index is het ondernemersvertrouwen in het district van de Philadelphia Fed weliswaar iets gedaald in oktober (23,8 versus 30,7 in september), maar het rapport bevatte ook positieve details. Zo stegen sub-indices voor nieuwe orders, voor werkgelegenheid en voor geplande investeringsuitgaven. Ook waren er deze week wat meer positieve signalen in Azië. Het vertrouwen van Japanse ondernemers is in oktober verbeterd, zowel in de industrie als in de dienstensector. Ook in Australië was dat het geval.

Ondernemersvertrouwen in de eurozone verzwakt

Het ondernemersvertrouwen in de eurozone is in oktober verder verminderd, volgens voorlopige cijfers van IHS Markit. Vooral de terugval in Duitsland was fors. De sub-index met betrekking tot de productie van de industrie daalde tot het laagste punt in 16 maanden. Kennelijk compenseren de overvolle orderportefeuilles dat, want de totale vertrouwensindex in de industrie daalde slechts in beperkte mate: 58,2 versus 58,4 in september.

De daling in de dienstensector was des te opmerkelijk: 52,4 tegen 56,2. De samengestelde index, dus de industrie en de dienstensector, daalde van 55,5 naar 52,0. De niveaus van al deze indices is absoluut gezien nog best okay en duiden op voortgaande economische groei. Het verlies aan momentum is echter evident en mogelijk kan slechts het oplossen van de problemen in de productieketens de vermindering van het momentum tot staan brengen.

Ondernemersvertrouwen en BBP-groei in Duitsland

Bron: IHS Markit

Bron: IHS Markit

De Duitse economie heeft de wind voorlopig niet mee. De productieproblemen in de auto-industrie die door chiptekorten worden veroorzaakt, treffen Duitsland harder dan andere landen vanwege de dominantie van deze industrie in Duitsland. Daarnaast vermoed ik dat de Chinese groeivertraging Duitsland kan opbreken, aangezien de handelsrelaties van onze oosterburen met China intensiever zijn dan die van andere Europese landen. Mocht de groei in Duitsland verder terugvallen, dan gaat dat uiteindelijk ook in de buurlanden gevoeld worden.

Inflatie blijft hardnekkig

Inmiddels worden berichten over prijsstijgingen wel erg veelvuldig. Het Financieele Dagblad kopt vandaag met: 'Bedrijven geven waarschuwing: de prijzen gaan verder omhoog.' Hogere transportkosten en tekorten aan grondstoffen en halffabricaten zijn zeer waarschijnlijk tijdelijk. Maar hoe langer ze voortduren, des te groter het risico dat een echt inflatoir proces in de economie op gang komt, waarbij prijzen en lonen haasje-over springen.

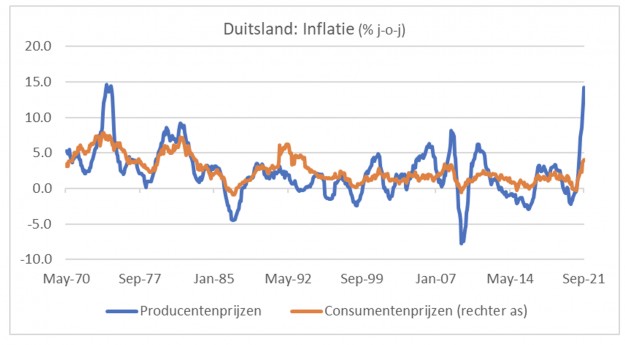

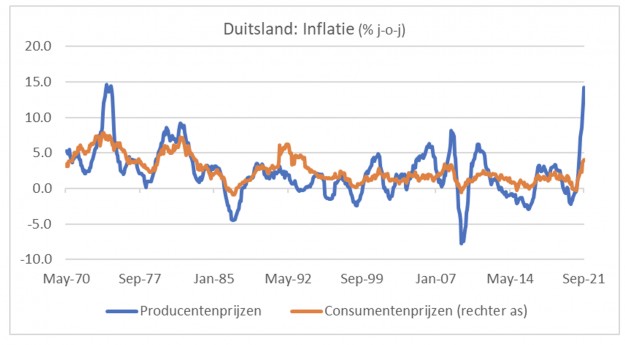

In Duitsland stegen de producentenprijzen in september met 2,3% maand-op-maand, na een stijging van 1,5% in augustus. De jaar-op-jaar meter schoot naar 14,2%, van 12,0%. Energieprijzen droegen fors bij aan de stijging, maar exclusief energie bedroeg de stijging toch ook nog 8,6%. Ik vermoed dat veel mensen schrikken van dit soort cijfers. Dat is niet onterecht, maar je moet je wel bedenken dat producentenprijzen veel volatieler zijn dan consumentenprijzen. Het volgende plaatje laat dat duidelijk zien.

Tegelijkertijd laat het plaatje zien dat de producentenprijzen in september de hoogste stijging realiseerden sinds 1974. De ontwikkeling van de producentenprijzen wordt doorgaans gezien als 'inflatie in de pijplijn'. Of en in welke mate die er ook uit gaat komen en zich in de consumentenprijzen gaat manifesteren, is onzeker. In de loop van volgend jaar gaan de jaar-op-jaar inflatiecijfers profiteren van een zogeheten basiseffect. De inflatiecijfers gaan dan wel wat terugvallen. Maar hoeveel?

Bron: Refinitiv Datastream

Bron: Refinitiv Datastream

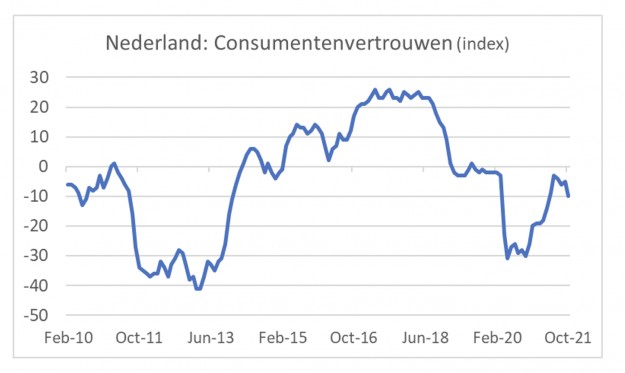

Nederlandse consument twijfelt en baalt van prijsstijgingen

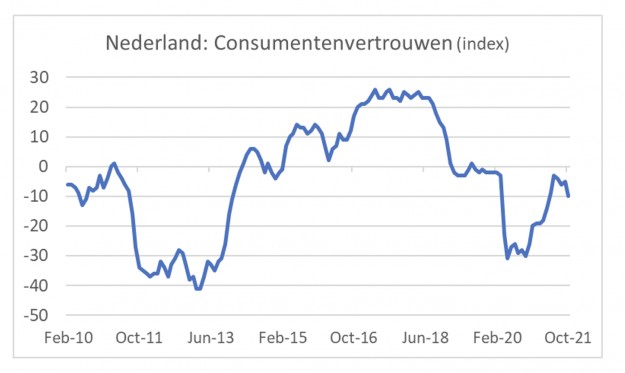

De Nederlandse consument wordt minder optimistisch. Het consumentenvertrouwen is in oktober gedaald tot -10, van -5 in september. Die stand in oktober is ietsjes lager dan het historische gemiddelde. De koopbereidheid van de consument nam af en 48% van de ondervraagden meent dat de prijzen de afgelopen tijd sterk zijn gestegen. Die laatste reeks bestaat pas sinds 2017, maar 48% was wel de hoogste stand. Nou, wat betreft de inflatie zijn we dus bepaald niet gekke Gerritje.

Bron: Refinitiv Datastream

Bron: Refinitiv Datastream

Samenvattend

De mondiale economie vertraagt. Het zijn overigens ongekende economische omstandigheden, want de vertraging ligt vooral aan verstoringen van supply chains. Daardoor is de inflatie ook opgelopen en die tast de koopkracht aan, wat een verdere rem op de bestedingen en daarmee op de bedrijvigheid zet. Als dat alles tijdelijk blijkt te zijn, is er niets aan de hand. Maar de problemen duren nu al veel langer dan verwacht. En volgens mij weet niemand hoe het precies verder gaat. Als de problemen niet worden opgelost, gaat het verlies aan economisch groeimomentum door tot er geen groei meer over is.

Ondanks dit alles gaat de aandelenbeurs van record naar record. Daar is wel een verhaal bij te bedenken. Als je ervan uitgaat dat de problemen tijdelijk zijn, is er geen reden voor aandelenbeleggers om zich veel van aan te trekken van de lagere groei en de hogere inflatie. Bovendien zijn de bedrijfswinsten sterk en leiden de moeilijke productieomstandigheden volgens mij tot creatief ondernemerschap, dat verdienmodellen zeker zal versterken.

Bovendien leiden de economische schokken van de afgelopen anderhalf jaar tot een versnelling van de digitalisering. Die gaat ongetwijfeld ook een positieve invloed hebben op bedrijfsresultaten. Nu al bij de bedrijven die de digitalisering faciliteren en dan vervolgens bij de bedrijven die er gebruik van maken. Toch heb ik last van een knagend gevoel dat lagere groei, hogere inflatie en oplopende beurskoersen ietwat vreemde bedfellows zijn.

Han de Jong

Han de Jong is voormalig hoofdeconoom bij ABN Amro en nu onder andere huiseconoom bij BNR Nieuwsradio. Zijn commentaren zijn ook te vinden op Crystalcleareconomics.nl

© DCA Market Intelligence. Op deze marktinformatie berust auteursrecht. Het is niet toegestaan de inhoud te vermenigvuldigen, distribueren, verspreiden of tegen vergoeding beschikbaar te stellen aan derden, in welke vorm dan ook, zonder de uitdrukkelijke, schriftelijke, toestemming van DCA Market Intelligence.